SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ValeriyVlasov |Роснефть.

- 10 июля 2024, 20:06

- |

Продолжение.

Начало: t.me/pensioner30/6813

💡Отчёты. Финансовые показатели.

1 кв 2024.

Выручка за I квартал 2024 г. составила $28,5 млрд (2,59 трлн руб.).

EBITDA выросла до $9,4 млрд (35,3 млрд руб.), +45% к/к.

Чистая прибыль достигла $4,4 млрд (14,9 млрд руб.), +108% к/к. В целом все показатели выше прогнозов.

Чистая прибыль предполагает дивиденды на уровне 18,8 руб. на акцию (дивидендная доходность 3,3%) за квартал.

Капитальные расходы упали на 38% к/к, до $3 млрд, а скорректированный свободный денежный поток вырос на 17%, до 316 млрд руб. ($3,5 млрд).

Результаты подтверждают, что компании удается генерировать прибыль выше типичных уровней.

💡Мультипликаторы.

P/E – 4,1. (Лукойл — 4,3)

P/S –0,55. ( 0,6). Дешевле Лукойла.

Показатель Чистый долг/EBITDA на конец 2023 года — 0,9x. Неплохой показатель и он снижается.

ROE – 15%. Ниже чем у Лукойла и Татнефти.

💡Дивиденды.

Компания стабильно платит дивиденды. С 2007 года компания 13 раз повышала дивиденды. 👍

Прогноз на следующие 12 месяцев — 57 рублей или 11 процентов.

( Читать дальше )

Начало: t.me/pensioner30/6813

💡Отчёты. Финансовые показатели.

1 кв 2024.

Выручка за I квартал 2024 г. составила $28,5 млрд (2,59 трлн руб.).

EBITDA выросла до $9,4 млрд (35,3 млрд руб.), +45% к/к.

Чистая прибыль достигла $4,4 млрд (14,9 млрд руб.), +108% к/к. В целом все показатели выше прогнозов.

Чистая прибыль предполагает дивиденды на уровне 18,8 руб. на акцию (дивидендная доходность 3,3%) за квартал.

Капитальные расходы упали на 38% к/к, до $3 млрд, а скорректированный свободный денежный поток вырос на 17%, до 316 млрд руб. ($3,5 млрд).

Результаты подтверждают, что компании удается генерировать прибыль выше типичных уровней.

💡Мультипликаторы.

P/E – 4,1. (Лукойл — 4,3)

P/S –0,55. ( 0,6). Дешевле Лукойла.

Показатель Чистый долг/EBITDA на конец 2023 года — 0,9x. Неплохой показатель и он снижается.

ROE – 15%. Ниже чем у Лукойла и Татнефти.

💡Дивиденды.

Компания стабильно платит дивиденды. С 2007 года компания 13 раз повышала дивиденды. 👍

Прогноз на следующие 12 месяцев — 57 рублей или 11 процентов.

( Читать дальше )

- комментировать

- 559

- Комментарии ( 0 )

Блог им. ValeriyVlasov |Металлурги.

- 28 июня 2024, 17:08

- |

💡Вчера пришли дивиденды от Северстали. Решил реинвестировать все в акции Северстали. Возможно я поторопился и стоило выбрать более интересные варианты. Давайте разбираться. $CHMF

🍏Посмотрим на отчеты.

Северсталь демонстрирует рост показателей с начала года. I квартал 2024 г.

— Выручка: 188,7 млрд руб. (+20% год к году (г/г))

— EBITDA: 65,3 млрд руб. (+25% г/г)

— FCF: 33,2 млрд руб. (+33% г/г)

— Чистый долг/EBITDA: -0,87х.

В целом все красиво. За 2023 год так же неплохо отчитались, правда хуже чем за 2021 год. Но тот год был аномальным. Прибыль на акцию в 2021 году была в районе 359 рублей, а за 2023 год — 231 рубль. Пока кажется что компания не сможет в ближайшее время достичь такого же уровня выручки, как было в 2021 году. Зато может превзойти уровни 2023 года.

Возможные дивиденды в 2024 году – 218 рублей или 14 процентов ( Доход.ру). Но не стоит забывать про большую инвест программу.

t.me/pensioner30/6654

В 2024 планируется потратить 119 млрд, а в 2025 — 170 млрд рублей. Это достаточно много, обычно расходы не превышали 67-95 млрд за год. Свободный денежный поток может уменьшиться. А значит скорее всего высокие дивиденды будут под вопросом. Возможно так же снижение стоимости акций.

( Читать дальше )

🍏Посмотрим на отчеты.

Северсталь демонстрирует рост показателей с начала года. I квартал 2024 г.

— Выручка: 188,7 млрд руб. (+20% год к году (г/г))

— EBITDA: 65,3 млрд руб. (+25% г/г)

— FCF: 33,2 млрд руб. (+33% г/г)

— Чистый долг/EBITDA: -0,87х.

В целом все красиво. За 2023 год так же неплохо отчитались, правда хуже чем за 2021 год. Но тот год был аномальным. Прибыль на акцию в 2021 году была в районе 359 рублей, а за 2023 год — 231 рубль. Пока кажется что компания не сможет в ближайшее время достичь такого же уровня выручки, как было в 2021 году. Зато может превзойти уровни 2023 года.

Возможные дивиденды в 2024 году – 218 рублей или 14 процентов ( Доход.ру). Но не стоит забывать про большую инвест программу.

t.me/pensioner30/6654

В 2024 планируется потратить 119 млрд, а в 2025 — 170 млрд рублей. Это достаточно много, обычно расходы не превышали 67-95 млрд за год. Свободный денежный поток может уменьшиться. А значит скорее всего высокие дивиденды будут под вопросом. Возможно так же снижение стоимости акций.

( Читать дальше )

Блог им. ValeriyVlasov |Стратегия Северстали на 5 лет.

- 06 июня 2024, 12:49

- |

💡 Северсталь намерена сконцентрироваться на внутреннем рынке и изменить свою стратегию развития.

🍏Обозначена финансовая цель:

Рост EBITDA на 150 млрд руб по итогам 2028 года над результатом 2023 года.

Было — 262 млрд, должно стать — 412 млрд рублей, через 5 лет.

Это примерно на уровне 2021 года. Именно тогда металлургии смогли таки «нахлобучить» государство, но оно всё равно забрало «своё».

Если показатели рентабельности сохранятся, то от текущих цен к 2028 году P/E 4,4х; P/S 1,2х; EV/Ebitda 3,2х.

Среднегодовой темп роста составит 10%. 👍

В теории акции Северстали могут стоить 2600 — 2700 рублей в 2028 году, а див доходность может составить 7 процентов ( что не очень много).

Но большая часть расходов пройдет до 2026 года. Совместно с расходами на поддержание производства, в 2024 планируется потратить 119 млрд, а в 2025 — 170 млрд рублей. Это много, обычно расходы не превышали 67-95 млрд за год.

Дивиденды компания рассчитывает из свободного денежного потока. А значит скорее всего супер-дивидендов мы не увидим.

( Читать дальше )

🍏Обозначена финансовая цель:

Рост EBITDA на 150 млрд руб по итогам 2028 года над результатом 2023 года.

Было — 262 млрд, должно стать — 412 млрд рублей, через 5 лет.

Это примерно на уровне 2021 года. Именно тогда металлургии смогли таки «нахлобучить» государство, но оно всё равно забрало «своё».

Если показатели рентабельности сохранятся, то от текущих цен к 2028 году P/E 4,4х; P/S 1,2х; EV/Ebitda 3,2х.

Среднегодовой темп роста составит 10%. 👍

В теории акции Северстали могут стоить 2600 — 2700 рублей в 2028 году, а див доходность может составить 7 процентов ( что не очень много).

Но большая часть расходов пройдет до 2026 года. Совместно с расходами на поддержание производства, в 2024 планируется потратить 119 млрд, а в 2025 — 170 млрд рублей. Это много, обычно расходы не превышали 67-95 млрд за год.

Дивиденды компания рассчитывает из свободного денежного потока. А значит скорее всего супер-дивидендов мы не увидим.

( Читать дальше )

Блог им. ValeriyVlasov |ТМК. Есть ли смысл покупать?

- 03 апреля 2024, 16:32

- |

💡Отчет ТМК за 2023 год.

Чистая прибыль — ₽39,38 млрд, ниже на 6,1% результатов прошлого года.

Выручка сократилась на 13,5% до ₽544,27 млрд против ₽629,19 млрд годом ранее.

Выручка сократилась на фоне выделения части активов АО «ВТЗ» и АО «ЧТПЗ» по производству труб большого диаметра в форме реорганизации с одновременным присоединением к ООО «ТМК Трубопроводные решения», а также продажи Европейского дивизиона в 2022 г.

Скорректированный показатель EBITDA в 2023 г. остался практически неизменным по сравнению с предыдущим годом и составил 130,1 млрд руб. Рентабельность по скорректированному показателю EBITDA по 2023 г. выросла на 3,2 п.п. по сравнению с предыдущим годом и составила 23,9%.

Общий долг составил 316 млрд руб., чистый долг находился на уровне 246 млрд руб. по состоянию на 31 декабря 2023 г. Отношение чистого долга к скорректированному показателю EBITDA на 31 декабря 2023 г. составило 1,9х.

Отчет кажется слабым.

🍏Решение по дивидендам может быть в апреле. Если будут платить по див политике ( 25 процентов от чистой прибыли), то итоговые дивиденды должны быть 0 рублей. За 2023 год уже платили в сентябре 13,4 рубля на акцию. Но если решат выплатить 50 процентов от ЧП, то могут заплатить 5,5 рублей или 2,5 процента. Скромно получается.

( Читать дальше )

Чистая прибыль — ₽39,38 млрд, ниже на 6,1% результатов прошлого года.

Выручка сократилась на 13,5% до ₽544,27 млрд против ₽629,19 млрд годом ранее.

Выручка сократилась на фоне выделения части активов АО «ВТЗ» и АО «ЧТПЗ» по производству труб большого диаметра в форме реорганизации с одновременным присоединением к ООО «ТМК Трубопроводные решения», а также продажи Европейского дивизиона в 2022 г.

Скорректированный показатель EBITDA в 2023 г. остался практически неизменным по сравнению с предыдущим годом и составил 130,1 млрд руб. Рентабельность по скорректированному показателю EBITDA по 2023 г. выросла на 3,2 п.п. по сравнению с предыдущим годом и составила 23,9%.

Общий долг составил 316 млрд руб., чистый долг находился на уровне 246 млрд руб. по состоянию на 31 декабря 2023 г. Отношение чистого долга к скорректированному показателю EBITDA на 31 декабря 2023 г. составило 1,9х.

Отчет кажется слабым.

🍏Решение по дивидендам может быть в апреле. Если будут платить по див политике ( 25 процентов от чистой прибыли), то итоговые дивиденды должны быть 0 рублей. За 2023 год уже платили в сентябре 13,4 рубля на акцию. Но если решат выплатить 50 процентов от ЧП, то могут заплатить 5,5 рублей или 2,5 процента. Скромно получается.

( Читать дальше )

Блог им. ValeriyVlasov |Считаем дивиденды Татнефти.

- 16 марта 2024, 08:53

- |

💡 Татнефть опубликовала финансовые результаты по МСФО за 2023 год. Чистая прибыль выросла на 1,2% до ₽287,92 млрд, а выручка — на 11,3%, достигнув ₽1,59 трлн.

По РСБУ: чистая прибыль сократилась на 1,6%, составив ₽238,11 млрд, при росте выручки на 2,6% до ₽1,31 трлн.

Дивидендная политика: не менее 50% чистой прибыли, по РСБУ или МСФО ( какая больше).

За 23 год компания Татнефть уже выплачивала промежуточные дивиденды — 27,54 и 35,17 рублей. Всего — 62,71 р.

Всего акций — 2326 млн шт, это если учитывать обычные и прив. акции.

Чистая прибыль на акцию — 123,7 р.

Уже заплатили больше половины от чистой прибыли, можно дальше не платить)

Размер финальных дивидендов находится полностью на усмотрении совета директоров. 🤷♂️

Но есть прогнозы, что могут и заплатить:

Аналитики «Синары»: дивиденды могут составить — ₽23,9 на акцию (дивдоходность в 3,2%).

Аналитики «Тинькофф Инвестиций» так же считают, что выплаты могут быть выше 50 процентов от ЧП.

На сайте Доход.ру есть информация, что ближайшие дивиденды могут составить 28,5 рублей или 3,8 процента див доходности.

( Читать дальше )

По РСБУ: чистая прибыль сократилась на 1,6%, составив ₽238,11 млрд, при росте выручки на 2,6% до ₽1,31 трлн.

Дивидендная политика: не менее 50% чистой прибыли, по РСБУ или МСФО ( какая больше).

За 23 год компания Татнефть уже выплачивала промежуточные дивиденды — 27,54 и 35,17 рублей. Всего — 62,71 р.

Всего акций — 2326 млн шт, это если учитывать обычные и прив. акции.

Чистая прибыль на акцию — 123,7 р.

Уже заплатили больше половины от чистой прибыли, можно дальше не платить)

Размер финальных дивидендов находится полностью на усмотрении совета директоров. 🤷♂️

Но есть прогнозы, что могут и заплатить:

Аналитики «Синары»: дивиденды могут составить — ₽23,9 на акцию (дивдоходность в 3,2%).

Аналитики «Тинькофф Инвестиций» так же считают, что выплаты могут быть выше 50 процентов от ЧП.

На сайте Доход.ру есть информация, что ближайшие дивиденды могут составить 28,5 рублей или 3,8 процента див доходности.

( Читать дальше )

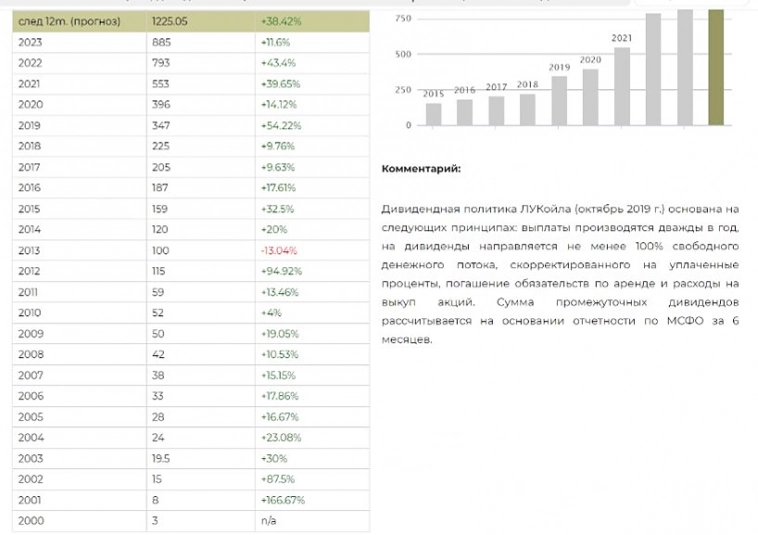

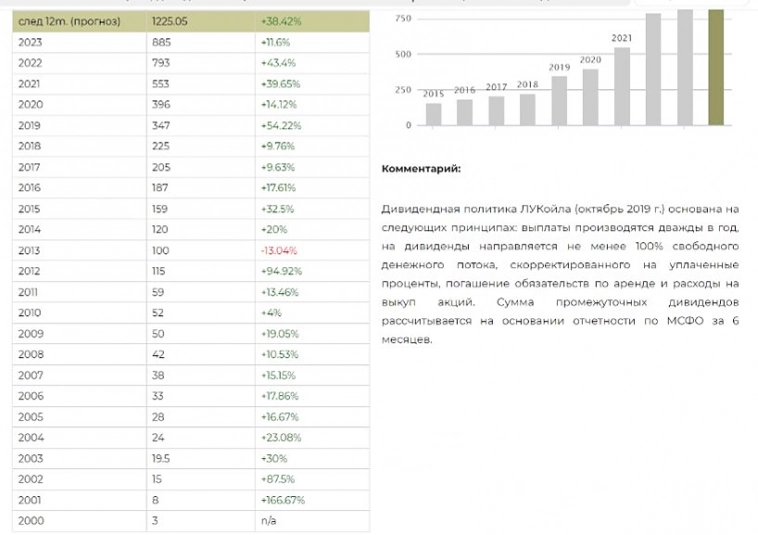

Блог им. ValeriyVlasov |Лукойл. Считаем дивиденды.

- 13 марта 2024, 18:18

- |

В 2023 году, согласно отчету по МСФО, Лукойл показал выручку в размере ₽7,92 трлн, что на 16% меньше по сравнению с 2021 годом. Чистая прибыль компании составила ₽1,16 трлн, что выше показателя 2021 года в размере ₽775 млрд. По чистой прибыл прям удивили, в хорошем смысле.

Чистая прибыль на акцию – 1784 рубля, из которых заплатили уже 447. Но дивидендная политика привязана к свободному денежному потоку, а он меньше.

Финансовый отчет за 2023 год не раскрывает объемы капитальных затрат, поэтому определить точный размер выплат нельзя. Ориентировочно он составляет 850-900 млрд рублей. В пересчете на 1 акцию это примерно 1300 рублей.

Тогда итоговые дивиденды могут составить 1300-447 р= 853 р. Или 11,4 процента. Разные инвест компании считают по разному, но в основном прогнозы 8-10 процентов. Видимо истина где-то рядом.

🍏Интересный факт:

С 2000 года дивиденды выросли с 3 рублей на акцию до 1100-1200 р ( за 2023 год). Рост в 366 раз. За 24 года дивиденды росли 23 раза, а это очень хороший показатель для российского рынка.

( Читать дальше )

В 2023 году, согласно отчету по МСФО, Лукойл показал выручку в размере ₽7,92 трлн, что на 16% меньше по сравнению с 2021 годом. Чистая прибыль компании составила ₽1,16 трлн, что выше показателя 2021 года в размере ₽775 млрд. По чистой прибыл прям удивили, в хорошем смысле.

Чистая прибыль на акцию – 1784 рубля, из которых заплатили уже 447. Но дивидендная политика привязана к свободному денежному потоку, а он меньше.

Финансовый отчет за 2023 год не раскрывает объемы капитальных затрат, поэтому определить точный размер выплат нельзя. Ориентировочно он составляет 850-900 млрд рублей. В пересчете на 1 акцию это примерно 1300 рублей.

Тогда итоговые дивиденды могут составить 1300-447 р= 853 р. Или 11,4 процента. Разные инвест компании считают по разному, но в основном прогнозы 8-10 процентов. Видимо истина где-то рядом.

🍏Интересный факт:

С 2000 года дивиденды выросли с 3 рублей на акцию до 1100-1200 р ( за 2023 год). Рост в 366 раз. За 24 года дивиденды росли 23 раза, а это очень хороший показатель для российского рынка.

( Читать дальше )

Блог им. ValeriyVlasov |Лидеры на 2024 год по версии GIF. Global Invest Fund.

- 04 января 2024, 17:06

- |

🎄

Что купить? Очередная инвест стратегия на 2024 год.

🎄Высокие дивиденды: Лукойл, Сургут-П, Сбербанк, Ростелеком-П, Транснефть.

Развитие: CarMoney, Ozon, Софтлайн, ВУШ.

Корпоративные действия: X5, Глобалтранс, ЕМЦ, АФК Система.

Защитный и дефицитный сектор: Полюс, ЮГК.

--В базовом сценарии цены за черное золото будут колебаться от $75 до $85 за баррель.

--Ждем роста цен на золото от $2 200 до $2 300 за унцию. В 2024 году спрос со стороны ювелирной продукции и ЦБ останется высоким.

--Производство стали в мире продолжает снижаться.

--Денежная масса в 2024 году вырастет на 10,5%. Меньше, чем в 2023. Печать денег замедляется — это позитивно повлияет на инфляцию.

— ЦБ хочет замедлить рост денежной массы и планирует держать ставку на высоком уровне. Есть риски в компаниях с высокой долговой нагрузкой: Сегежа, М.Видео, Русал, Газпром, Аэрофлот и др. ( По моему риски и так были здесь всегда))

Лидеры на 2024 год.

— Лукойл: компания с высокой маржинальностью и высокими дивидендами таргет — 8 500 руб. $LKOH

( Читать дальше )

Что купить? Очередная инвест стратегия на 2024 год.

🎄Высокие дивиденды: Лукойл, Сургут-П, Сбербанк, Ростелеком-П, Транснефть.

Развитие: CarMoney, Ozon, Софтлайн, ВУШ.

Корпоративные действия: X5, Глобалтранс, ЕМЦ, АФК Система.

Защитный и дефицитный сектор: Полюс, ЮГК.

--В базовом сценарии цены за черное золото будут колебаться от $75 до $85 за баррель.

--Ждем роста цен на золото от $2 200 до $2 300 за унцию. В 2024 году спрос со стороны ювелирной продукции и ЦБ останется высоким.

--Производство стали в мире продолжает снижаться.

--Денежная масса в 2024 году вырастет на 10,5%. Меньше, чем в 2023. Печать денег замедляется — это позитивно повлияет на инфляцию.

— ЦБ хочет замедлить рост денежной массы и планирует держать ставку на высоком уровне. Есть риски в компаниях с высокой долговой нагрузкой: Сегежа, М.Видео, Русал, Газпром, Аэрофлот и др. ( По моему риски и так были здесь всегда))

Лидеры на 2024 год.

— Лукойл: компания с высокой маржинальностью и высокими дивидендами таргет — 8 500 руб. $LKOH

( Читать дальше )

Блог им. ValeriyVlasov |Qiwi. Скорее жив, чем мертв.

- 21 ноября 2023, 11:11

- |

💡Финансовые результаты за III квартал 2023 г.

Чистая прибыль за 9 месяцев 2023 года составила ₽12,309 млрд, увеличившись на 27,1% по сравнению с ₽9,686 млрд в предыдущем году.

Выручка увеличилась на 44,8% до ₽53,115 млрд против ₽36,687 млрд годом ранее.За 9 месяцев чистая выручка прибавила 5,2% и составила 26,5 млрд руб.

— EBITDA компании снизилась в годовом выражении на 37% и составила 3,6 млрд руб. Рентабельность по EBITDA оказалась на уровне 41%.

— Скорректированная чистая прибыль сократилась на 24%, до 3,6 млрд руб.

При этом за 9 месяцев 2023 г. данный показатель продемонстрировал рост на 30%, до 13 млрд руб.

🍏Чистая выручка сегмента «Цифровой маркетинг» группы QIWI в III квартале выросла в 6,4 раза г/г, до 1,2 млрд руб. Чистая выручка сегмента корпоративных и прочих сервисов увеличилась на 5,8% г/г.

Пока бизнес Qiwi остается стабильным, что и характеризуют цифры по выручке.

Так же Qiwi планирует заплатить порядка 450 млн руб. налога на сверхприбыль. Наличность у компании есть, так что с выплатой проблем не должно возникнуть.Чистый долг вообще отрицательный – около минус 35 млрд рублей. Долг/EBITDA соответственно тоже в отрицательной зоне.

( Читать дальше )

Чистая прибыль за 9 месяцев 2023 года составила ₽12,309 млрд, увеличившись на 27,1% по сравнению с ₽9,686 млрд в предыдущем году.

Выручка увеличилась на 44,8% до ₽53,115 млрд против ₽36,687 млрд годом ранее.За 9 месяцев чистая выручка прибавила 5,2% и составила 26,5 млрд руб.

— EBITDA компании снизилась в годовом выражении на 37% и составила 3,6 млрд руб. Рентабельность по EBITDA оказалась на уровне 41%.

— Скорректированная чистая прибыль сократилась на 24%, до 3,6 млрд руб.

При этом за 9 месяцев 2023 г. данный показатель продемонстрировал рост на 30%, до 13 млрд руб.

🍏Чистая выручка сегмента «Цифровой маркетинг» группы QIWI в III квартале выросла в 6,4 раза г/г, до 1,2 млрд руб. Чистая выручка сегмента корпоративных и прочих сервисов увеличилась на 5,8% г/г.

Пока бизнес Qiwi остается стабильным, что и характеризуют цифры по выручке.

Так же Qiwi планирует заплатить порядка 450 млн руб. налога на сверхприбыль. Наличность у компании есть, так что с выплатой проблем не должно возникнуть.Чистый долг вообще отрицательный – около минус 35 млрд рублей. Долг/EBITDA соответственно тоже в отрицательной зоне.

( Читать дальше )

Блог им. ValeriyVlasov |Сегежа.

- 14 ноября 2023, 16:08

- |

Сегежа отчиталась за 3 квартал по МСФО. Убытки сокращаются, иксы неизбежны).

— Выручка компании за квартал выросла на 9% в годовом выражении до 23,92 млрд рублей. Убыток удалось сократить в 1,5 раза за год. В третьем квартале -3,2 млрд руб. (-3,9 во втором квартале 2023). Компания продолжает сжигать деньги. Это уже вроде 5 убыточный квартал.

При этом капитальные затраты выросли на 31% (за квартал). Темпы продаж получается восстановить за счёт перестройки каналов продаж. Чистый долг/OIBDA: 10,4х (10,9х на конец второго квартала 2023).

Продукция в основном продается в Китай ( бумага, пиломатериалы, фанера – от 34 до 86 процентов), Южную Корею, Турцию, США и Канада ( Фанера).

Сегежа никогда так дешево не стоила… и вот опять. Сегодня пробивает очередное дно.

Результаты компании зависят от мировых цен, а они сейчас мягко говоря не очень. Но ведь и рубль тоже не самый сильный.

🌲На конференции Смартлаб представителю компании ( Елене Романовой — директору по связям с инвесторами Segezha Group) задавали вопросы по поводу долга компании.

( Читать дальше )

— Выручка компании за квартал выросла на 9% в годовом выражении до 23,92 млрд рублей. Убыток удалось сократить в 1,5 раза за год. В третьем квартале -3,2 млрд руб. (-3,9 во втором квартале 2023). Компания продолжает сжигать деньги. Это уже вроде 5 убыточный квартал.

При этом капитальные затраты выросли на 31% (за квартал). Темпы продаж получается восстановить за счёт перестройки каналов продаж. Чистый долг/OIBDA: 10,4х (10,9х на конец второго квартала 2023).

Продукция в основном продается в Китай ( бумага, пиломатериалы, фанера – от 34 до 86 процентов), Южную Корею, Турцию, США и Канада ( Фанера).

Сегежа никогда так дешево не стоила… и вот опять. Сегодня пробивает очередное дно.

Результаты компании зависят от мировых цен, а они сейчас мягко говоря не очень. Но ведь и рубль тоже не самый сильный.

🌲На конференции Смартлаб представителю компании ( Елене Романовой — директору по связям с инвесторами Segezha Group) задавали вопросы по поводу долга компании.

( Читать дальше )

Блог им. ValeriyVlasov |НЛМК. Дивиденды.

- 13 ноября 2023, 19:31

- |

💡НЛМК. Все плохо или ждем дивиденды?

НЛМК давно не публиковали финансовые показатели ( с 2021 года) и чудо свершилось.

3 ноября появился отчет по РСБУ за 6 месяцев 2023 года по РСБУ.

Чистая прибыль составила ₽73,09 млрд, выручка — ₽348,14 млрд.

Показатели за аналогичный периода прошлого года компания не раскрывает.В 2017-2021 годах выручка была в районе 410-790 млрд, а чистая прибыль — 61-280 млрд рублей.

То есть показатели на уровне прошлых годов. Если прибыль может быть по итогам года в районе 140 млрд, что не является каким то рекордом, То вот выручка может быть рекордной или почти рекордной. А второе полугодие может быть даже лучше первого...

Компания к сожалению не раскрыла данные за 2022 год.

Нераспределённая прибыль — 524 млрд рублей.

В 2019-2021 г этот показатель был в районе 270-290 млрд.

То есть + 230 млрд за 2022 и 23 гг.

Не знаю является ли это основанием для выплаты дивидендов, но помечтать можно.

Учитывая как «страдали» металлурги, можно сделать вывод, что все не так уж и плохо.

( Читать дальше )

НЛМК давно не публиковали финансовые показатели ( с 2021 года) и чудо свершилось.

3 ноября появился отчет по РСБУ за 6 месяцев 2023 года по РСБУ.

Чистая прибыль составила ₽73,09 млрд, выручка — ₽348,14 млрд.

Показатели за аналогичный периода прошлого года компания не раскрывает.В 2017-2021 годах выручка была в районе 410-790 млрд, а чистая прибыль — 61-280 млрд рублей.

То есть показатели на уровне прошлых годов. Если прибыль может быть по итогам года в районе 140 млрд, что не является каким то рекордом, То вот выручка может быть рекордной или почти рекордной. А второе полугодие может быть даже лучше первого...

Компания к сожалению не раскрыла данные за 2022 год.

Нераспределённая прибыль — 524 млрд рублей.

В 2019-2021 г этот показатель был в районе 270-290 млрд.

То есть + 230 млрд за 2022 и 23 гг.

Не знаю является ли это основанием для выплаты дивидендов, но помечтать можно.

Учитывая как «страдали» металлурги, можно сделать вывод, что все не так уж и плохо.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс